📖 読了時間: 約5分

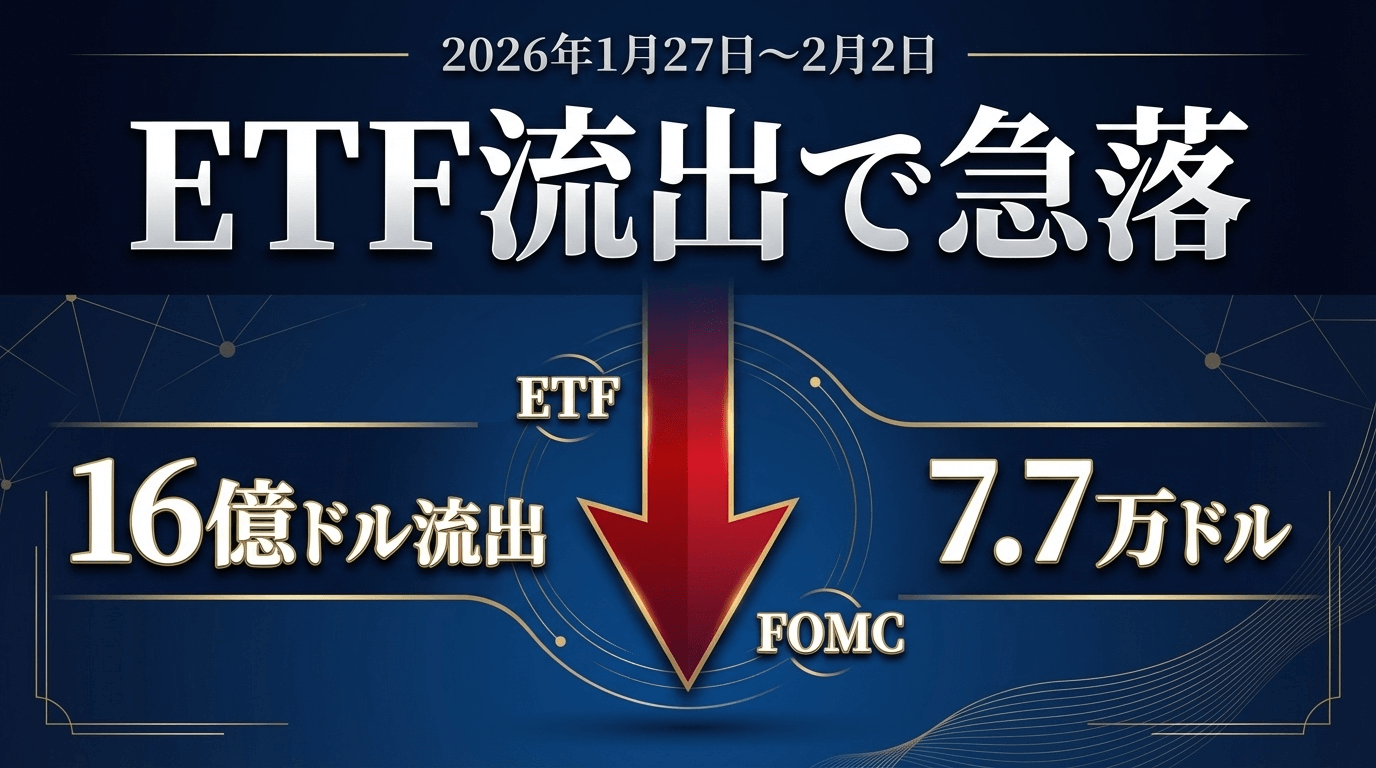

16億ドル──これは2026年1月、米国のビットコイン現物ETFから流出した資金の総額だ。過去3番目に大きい月間流出であり、特に最終週だけで14.9億ドルが流出した。この数字は、機関投資家のリスク回避姿勢が明確になったことを示しており、ビットコインは一時7.7万ドル台まで急落、2025年10月の高値12.6万ドルから約40%下落した。FOMCでの金利据え置き、FRB次期議長人事の不透明感、地政学リスクの高まりが重なり、市場は2022年以来の厳しい局面を迎えている。

目次

📅 注目ニュース一覧

- 🏦 FOMC、4会合ぶりに金利据え置き──政策金利を3.5%〜3.75%で維持、2名が利下げを主張し反対票

- 📉 ビットコインETF、月間16億ドル流出──過去3番目の規模、最終週だけで14.9億ドル流出

- 💥 ビットコイン7.7万ドルまで急落──週末に一時7.6万ドル、2025年4月以来初めて8万ドル割れ

- 🔴 1日で約10億ドルのETF流出──1月29日に8.2億ドル流出、11月20日以来最大の1日流出額

- ⚡ レバレッジポジション17億ドル清算──急落により大規模な強制清算が発生

- 🏛️ トランプ氏、FRB次期議長にウォーシュ氏指名──市場に不透明感、ドル急騰・金暴落を引き起こす

- 🌍 地政学リスク高まる──米イラン緊張、関税政策への懸念が市場全体を圧迫

- 📊 小口投資家が投げ売り継続──10BTC未満保有者が1ヶ月以上売却、メガホエールは静かに蓄積

📰 注目ニュース① FOMC金利据え置き、市場は慎重姿勢維持

■ 4会合ぶりの据え置き、2名が反対票

米連邦準備制度理事会(FRB)は1月27〜28日に開催したFOMC(連邦公開市場委員会)で、政策金利のフェデラルファンド(FF)金利誘導目標を3.5%〜3.75%で据え置くことを決定した。これは2025年9月から3会合連続で実施してきた利下げに終止符を打つ判断だ。

注目すべきは、ミラン理事とウォラー理事が0.25%の利下げを主張し反対票を投じた点だ。特にウォラー理事は次期議長候補の一人であり、労働市場の冷え込みを緩和するため今後1.0%ptの利下げ余地があると指摘していた。

■ パウエル議長「金融政策は適切な位置に」

FOMC後の記者会見でパウエル議長は、「9月以降の利下げにより、現行の政策金利は中立金利の推計範囲内に収まっている」と述べ、当面の据え置きを示唆した。一方で「インフレ率が鈍化するならば追加利下げを実施する可能性がある」とも発言し、データ次第で柔軟に対応する姿勢を強調した。

FOMC主要ポイント:

- 政策金利: 3.5%〜3.75%(据え置き)

- 2026年の利下げ見通し: 1回(中央値3.4%)

- 経済成長率予想: 2026年は2.3%へ上方修正

- 失業率予想: 2026年は4.4%で維持

- 次回利下げ時期: 市場は年央ごろを予想

出典: 第一生命経済研究所

■ 声明文の変更点が示す慎重姿勢

今回の声明文では、経済活動が「穏やかなペース」から「堅調なペースで拡大」へと表現が改善された。また、雇用の下振れリスクについての記述が削除され、労働市場への警戒感が後退したことが示された。

これは2025年9月以降の利下げが効果を発揮し、景気回復が進んでいることを認めた形だ。FRBは当面、経済データを注視しながら慎重に政策運営を進める方針を明確にした。

📰 注目ニュース② ビットコインETF、月間16億ドル流出で市場に衝撃

■ 過去3番目に最悪な月間流出

2026年1月、米国の現物ビットコインETFは約16億ドルの純流出を記録し、過去3番目に最悪な月となった。特に1月最終週だけで14.9億ドルが流出し、機関投資家のリスク回避姿勢が鮮明になった。

月初には好調なスタートを切っていた。1月2日には737億円の流入があり、2025年11月中旬以来の高水準を記録していた。しかし月後半に入ると一転、大規模な解約が相次いだ。

■ 1月29日に単日で10億ドル流出

特に衝撃的だったのが1月29日の数字だ。この日、ビットコインETFから8.2億ドル、イーサリアムETFから1.6億ドル、合計約10億ドルが単日で流出した。これは2025年11月20日以来最大の1日流出額となった。

主要ETFの流出状況(1月29日):

- ブラックロック IBIT: 3.2億ドル流出

- フィデリティ FBTC: 1.7億ドル流出

- グレースケール GBTC: 1.2億ドル流出

- ビットワイズ、Ark、VanEck: 各ファンドも有意な流出

出典: CoinDesk

■ 年初の好調から一転、なぜ流出が加速したのか

1月前半は機関投資家の資本再配分により好調だったが、月後半に流出が加速した背景には3つの要因がある。

流出加速の3つの要因:

1. FRB次期議長人事の不透明感 – トランプ氏がウォーシュ氏を指名、市場が混乱

2. 地政学リスクの高まり – 米イラン緊張、関税政策への懸念

3. FOMC据え置きによる利下げ期待後退 – 当面の金融緩和期待が薄れる

機関投資家は短期的なリスク回避姿勢を強め、ETFという流動性の高い商品から資金を引き揚げる動きが加速した。

📰 注目ニュース③ ビットコイン7.7万ドルへ急落、10月高値から40%下落

■ 週末の薄商いで7.6万ドルまで下落

2026年2月1日、ビットコインは取引の薄い週末に一時7.6万ドルまで急落した。これは2025年4月の「関税ショック」以来初めて8万ドルを割り込む水準であり、2025年10月の最高値12.6万ドルから約40%の下落を意味する。

週初は9.7万ドル付近で推移していたが、わずか数日で2万ドル以上下落する異常事態となった。週末の流動性が低い時間帯に売りが加速し、重要なサポートラインを次々と割り込んだ。

■ 25億ドルのレバレッジポジション清算

急落に伴い、過去24時間で約25億ドルのレバレッジロングポジションが強制清算された。特に8万ドルを割り込んだ時点で連鎖的な清算が発生し、下落に拍車をかけた。

マイクロストラテジー社の平均取得単価を下回る場面も見られ、機関投資家の含み損拡大が意識される展開となった。

出典: CoinDesk

■ 時価総額8,000億ドル消失

今回の下落により、ビットコインの時価総額は10月のピークから約8,000億ドルが消失した。これは世界のトップ10資産から陥落するレベルの損失だ。

価格推移(1月第5週):

- 1月27日: 9.7万ドル付近で推移

- 1月29日: 8.5万ドル台へ下落

- 1月31日: 8.1万ドル台まで下落

- 2月1日: 一時7.6万ドルまで急落

- 2月2日現在: 7.7〜7.8万ドルで推移

📰 その他の注目トピック

- 📊 小口投資家が1ヶ月以上売却継続──10BTC未満保有者がパニック売り、一方でメガホエール(1,000BTC以上)は静かに蓄積

- 🏆 金・銀が史上最高値更新──金は5,085ドル、銀は年初来57%以上上昇、安全資産へ資金シフト

- 💰 ステーブルコイン時価総額が減少──10日間で22.4億ドル減少、投資家が法定通貨に換金し市場退出

- 🔄 HyperLiquidが市場シェア回復──HYPEトークンのオープンインタレストが30%増加、5,700万HYPEを突破

- 🇯🇵 日本でUSDC決済実証開始──羽田空港第3ターミナルで1月26日から、日本空港ビルデングとネットスターズが実施

- ⚖️ ゴールドマン・サックスが2026年予測──規制環境の改善により機関投資家の採用加速を予測、CLARITY法案が鍵

- 💼 マイケル・セイラー氏が買い増し示唆──ストラテジー社が下落局面でも追加購入の意思表明、ビットコイン・スタンダード戦略を継続

🧠 ビットコイン予備校の視点

2026年1月第5週の暗号資産市場は、「機関投資家の大規模撤退」と「マクロ不透明感の極大化」という、2つの深刻なシグナルを見せた。

短期的には、底値模索の動きが続く可能性が高い。

7.7万ドルまで下落したビットコインは、次のサポートラインとして7万ドル、さらに下では6.5万ドルが意識される。週末の薄商いで急落したため、テクニカル的には行き過ぎた売りの可能性もあるが、ファンダメンタルズの悪化が明確なため、すぐに反発するとは考えにくい。

中長期的には、2026年は「試練の年」になる可能性が高い。

理由は3つある。

理由① ETFフローの構造的悪化

1月のETF流出16億ドルは、単なる調整ではなく構造的な問題を示唆している。2025年は機関投資家の参入元年として期待されたが、蓋を開けてみれば短期的な利益確定の対象に過ぎなかった。

- 月間16億ドル流出は過去3番目の規模

- 最終週だけで14.9億ドル流出、加速度的に悪化

- ブラックロック、フィデリティなど主要ETFから軒並み流出

- ETF承認から2年、機関投資家の「様子見」姿勢が鮮明に

機関投資家にとってビットコインは、株式や債券のような「コア資産」ではなく、依然として「サテライト資産」に位置づけられている。マクロ環境が悪化すれば真っ先に売却される対象だ。

理由② マクロ環境の3重苦

ビットコインを取り巻くマクロ環境は、3つの不安要素が重なっている。

不安要素①: FRB人事の不透明感

トランプ氏が1月30日にウォーシュ元理事をFRB次期議長に指名したことで、市場は大きく動揺した。ウォーシュ氏は金融危機対応の専門家だが、暗号資産に対するスタンスは不明だ。

パウエル議長の退任(2026年5月)後、金融政策がどう変わるか分からない状況は、リスク資産にとって最悪の環境だ。

不安要素②: 地政学リスクの高まり

米イラン緊張の急激な高まり、ケビン・ウォーシュ氏指名後のドル急騰、そして連鎖的な強制清算が、暗号資産のみならず金・銀・米国株先物全般にわたる大規模な売りを引き起こした。

不安要素③: 関税政策への警戒

トランプ政権の関税政策がインフレを再燃させるとの見方が広がり、FRBの利下げ余地が狭まっている。利下げ期待の後退は、ビットコインにとって逆風だ。

理由③ 小口投資家の降伏売りが継続

オンチェーンデータが示す最も懸念すべき点は、小口投資家の投げ売りが1ヶ月以上続いていることだ。

Glassnodeのデータによると、「スモールフィッシュ」(10BTC未満保有者)は継続的にビットコインを売却している。史上最高値の12.6万ドルから40%下落したことでパニックに陥り、投げ売りをしている。

一方、「メガホエール」(1,000BTC以上保有者)は静かに保有量を増やしている。このグループは現在、2024年後半以来目にしていなかった水準に戻っており、パニックに陥った小口投資家が売却するコインを実質的に吸収している。

しかし注目すべきは、メガホエールの買いは価格を上昇させるほど大きくないという点だ。つまり、大口は「底値で拾う」戦略を取っており、積極的に価格を押し上げる動きは見せていない。

投資家への提言

短期トレーダー:

7万ドル〜8万ドルのレンジで荒い値動きが続く可能性が高い。週末の流動性が低い時間帯は特に注意が必要。明確な反転シグナルが出るまで様子見が賢明。

中期投資家:

現在の価格は「割安」ではあるが、「底値」ではない可能性が高い。6.5万ドルまで下落するリスクを考慮し、段階的な買い下がり戦略が有効。一括投資は避けるべき局面。

長期投資家:

2026年は「試練の年」だが、ビットコインの長期的な価値は変わっていない。現在の下落は、2022年の暗号通貨の冬ほど深刻ではない。10年スパンで見れば、現在の価格は依然として「安い」と判断できる。ただし、精神的に耐えられる範囲でポジションを調整することを推奨。

来週以降の注目ポイント

- 2月7日: 米雇用統計 – 労働市場の動向がFRBの政策判断に影響

- 2月中旬: 米消費者物価指数(CPI) – インフレ動向の確認

- 3月FOMC(3月中旬予定) – 次回の利下げ時期の手がかり

- ウォーシュ次期FRB議長の議会承認プロセス – 暗号資産政策のスタンス確認

2026年は「忍耐の年」になる。機関投資家の本格参入はまだ先だ。しかし、長期的な構造は変わっていない。今は耐える時期だ。

関連する基礎知識

実践で活用する

今週のような急落局面では、感情的な判断を避け、システマティックな運用が重要です。以下のサービスを活用することで、冷静な資産運用が可能になります。

自動運用で感情を排除

急落局面でも感情に左右されず、事前に設定したアルゴリズムで自動売買。Binanceの豊富な流動性を活用し、最適なタイミングで取引を実行します。

価格が下落してもビットコインの保有枚数を増やし続ける戦略。ドルコスト平均法の自動化により、長期的な資産形成をサポートします。

リスク分散と出口戦略

保有する暗号資産を必要な時にすぐ法定通貨として利用可能。急落時の緊急出金や日常利用での分散活用に最適です。

ビットコイン以外のアルトコインへの分散投資が可能。豊富な通貨ペアで、ポートフォリオのリスク分散を実現します。