本記事では、分散型取引所(DEX)Uniswapを用いて初心者でもかんたんにイールドファーミング(流動性提供による報酬獲得)ができるプラットフォーム『COINPOOL』について図解します。

イールドファーミングは多くの投資家にとってあまり馴染みが無い言葉であり、実際に参加されている方は多くないと思われます。

- メタマスクなどのウォレット利用

- DEXとコネクト

- 流動性プールに暗号資産を提供

などから、初心者にとって参入障壁が非常に高いためです。

さらに言語的には英語で提供されていることが大半であり、敬遠されている方も一定数存在します。

ではまずは、暗号通貨業界で資産を増やすためにはいくつかの選択肢がありますので紹介いたします。

目次

暗号通貨で資産を形成する為には?

- 暗号通貨保有による価格上昇狙い(=キャピタルゲイン)

- イールドファーミング(DEXに通貨ペアを預けて流動性を提供し、手数料や報酬を得る)

- マイニング(ブロックチェーン上の取引を承認し、新しいコインを発行する作業)

- ステーキング(通貨を一定期間預けることで、ブロック生成や承認に参加し、報酬を得る)

- レンディング(他人やプラットフォームに貸し出し、金利を得る)

- エアドロップ(コインの無料配布に参加)

✅ 比較表(一覧)

| 項目 | マイニング | ステーキング | レンディング | ファーミング(LP) |

|---|---|---|---|---|

| 報酬の仕組み | 計算力で新規コイン + 手数料 | 通貨ロックで報酬 | 通貨貸出で利息 | DEXで流動性提供し、手数料 + 報酬 |

| 必要なもの | 高性能PC・電力 | 対象通貨・ウォレット | 通貨・貸出先プラットフォーム | 通貨ペア・DEX・ウォレット |

| 年利の目安 | 数%〜(変動) | 5〜10%前後(通貨による) | 1〜10%程度(変動) | 5%〜300% |

| リスク | コスト高・競争激化 | 通貨価格変動・ロック中の制限 | 貸し倒れ(低リスク設計あり) | インパーマネントロス・価格変動 |

| 主な対象 | PoW通貨(BTCなど) | PoS通貨(ETHなど) | 安定通貨 or 流動性資産 | DEX上の通貨ペア(ETH/USDCなど) |

どの運用スタイルがご自身に合っているか?以下をご参考下さい。

自分に向いている運用手法をチェック

今回は、初心者でもかんたんにファーミングに参加できるプラットフォーム『COINPOOL』について解説していきます。

またイールドファーミングの中でも運用手法がいくつかあります。(詳細は以下)

おすすめの運用例

インパーマネントロスとは?

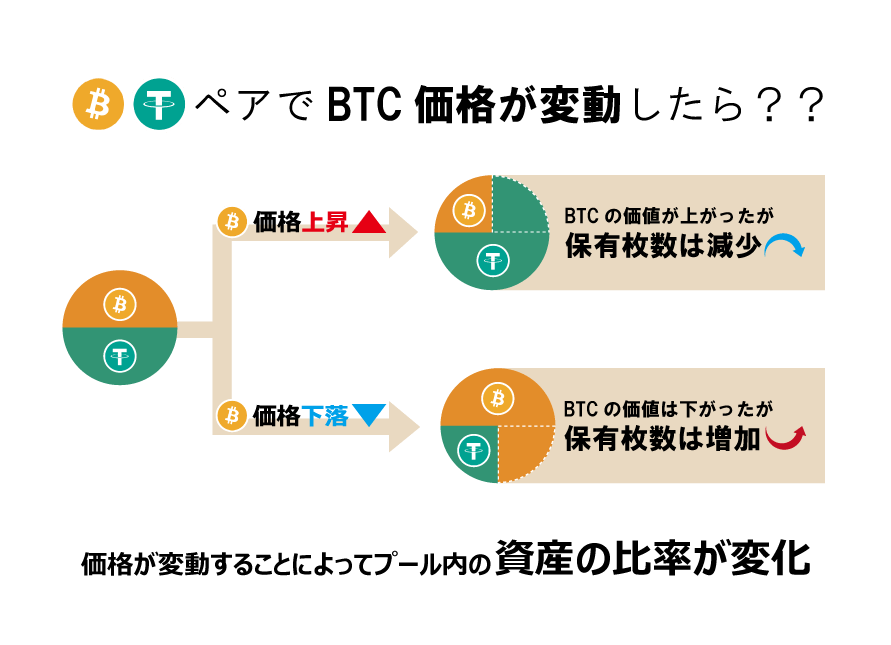

COINPOOLでは、暗号資産を預けて「ファーミング(流動性提供)」を行うことで、毎日報酬(APR)を得ることができます。とてもシンプルな仕組みですが、ひとつだけ“知っておくべき注意点”があります。

それがインパーマネントロス(impermanent loss)です。

直訳すると「一時的な損失」。預けていた資産が、価格変動によって“見かけ上”減ってしまう現象を指します。

インパーマネントロスが発生する仕組み

Uniswapなどの分散型取引所(DEX)では、「自動マーケットメイカー(AMM)」という仕組みで、預けた通貨ペアの比率を常に自動で調整しています。

たとえば1BTCと10,000USDTを1:1で預けたとしましょう。もしBTCの価格が上がると、プールはBTCを一部売ってUSDTを増やすように自動で調整します。逆にBTCの価格が下がれば、BTCを増やし、USDTを減らします。

その結果、あとで資産を引き出したときに「もしそのまま保有していた方が得だった」という状態になることがあります。これがインパーマネントロスです。

インパーマネントロスが持つリスクと性質

この損失は「インパーマネント(=一時的)」なもので、資産を引き出すタイミングで確定します。

価格が元に戻ることでロスが小さくなることもあり、日々の報酬(APR)でカバーされるケースも多いのです。

インパーマネントロスは「見かけ上の差」であり、完全に資産が消えるわけではありません。

COINPOOLのように報酬が得られる設計になっているサービスでは、インパーマネントロスが相殺される場合もあります。ただし、価格変動や運用状況によってはロスが残ることもあるため、慎重な判断が大切です。

価格変動と損失割合の目安

| 価格が◯倍になったとき | 発生する損失(目安) |

|---|---|

| 1.25倍 | 約0.6% |

| 1.50倍 | 約2.0% |

| 1.75倍 | 約3.8% |

| 2倍 | 約5.7% |

| 3倍 | 約13.4% |

| 4倍 | 約20.0% |

| 5倍 | 約25.5% |

価格変動による損失(%)以上のAPRを獲得することで、デメリットを回避することが可能です。

ただし、資産のボラティリティが高いほど、変動損失リスクも高まります。

まずは少額からスタートすることを推奨します。

具体的な計算例

- 1BTC = 10,000USDTのとき、1BTC + 10,000USDTを預ける

- その後、BTCが12,000USDTに上昇

このときAMMにより、次のように資産が自動で再構成されます:

- BTC:0.9129 BTC

- USDT:10,954.9 USDT

- 合計:約21,909.8 USDT

対して、HODL(保有)していた場合は:

- BTC:1 × 12,000 = 12,000 USDT

- USDT:そのまま10,000 USDT

- 合計:22,000 USDT

→ 差額は90.2 USDT(約0.41%)のインパーマネントロスになります。

インパーマネントロスを補えるケース

- プールのスワップ手数料収入:頻繁な取引で手数料が得られ、それがロスを上回る場合があります。

- APRが高い場合:報酬トークンなどによる収益がロスを上回る可能性があり、結果的にプラス収支となるケースもあります。

価格変動による損失(%)以上のAPRを獲得できれば、結果的に損は発生しません。

ただし、価格変動が大きい資産(ボラティリティが高い銘柄)では、インパーマネントロスの振れ幅も大きくなります。

最初は少額から始めるのが安心です。

リスクを抑えるためのコツ

- 安定通貨ペアを選ぶ:USDC/USDTやETH/wETHなど

- 流動性が多いプールを選ぶ:価格のズレが起きにくくなる

- 報酬付きのファーミングを選ぶ:COINPOOLなど追加インセンティブで補填可能

インパーマネントロスは「知らないと不安」な存在ですが、理解すればチャンスを広げる武器になります。

参考リンク:Binanceアカデミー|インパーマネントロスとは

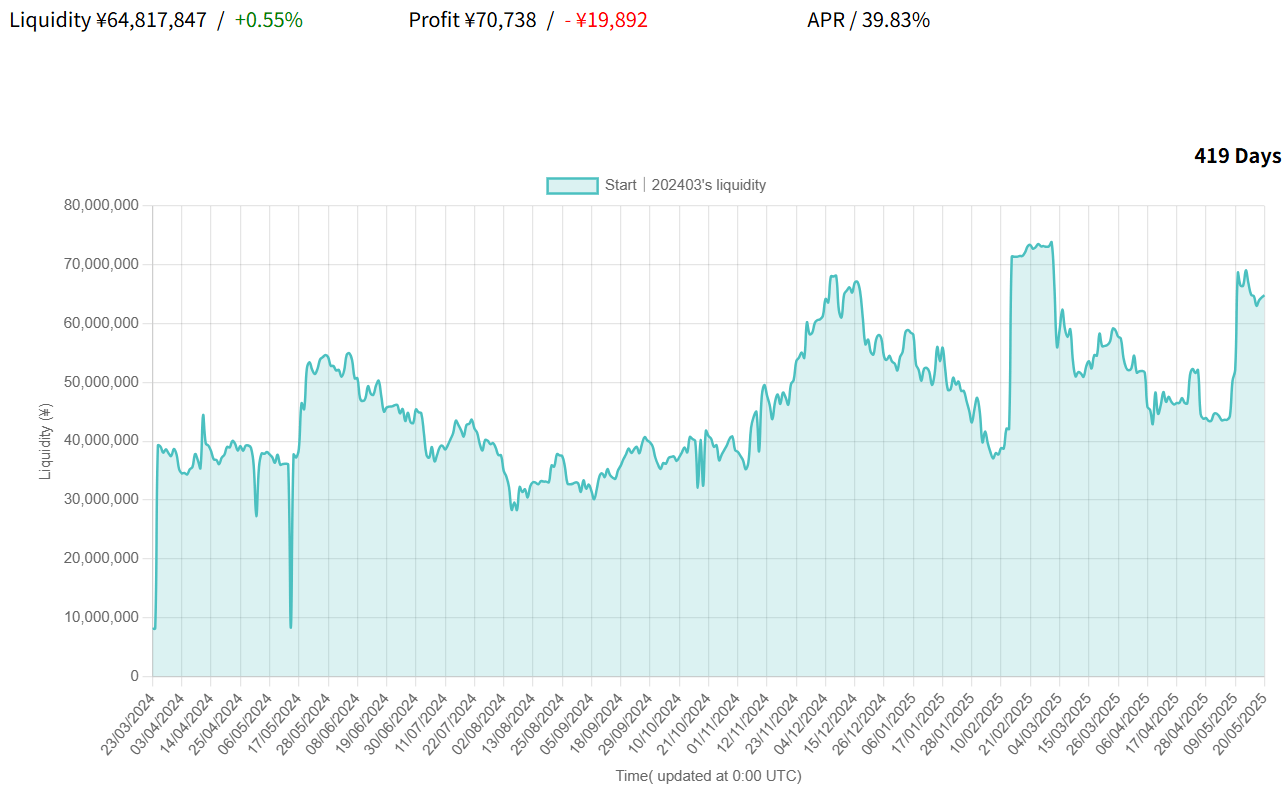

続いて、COINPOOLの実績値について紹介します。

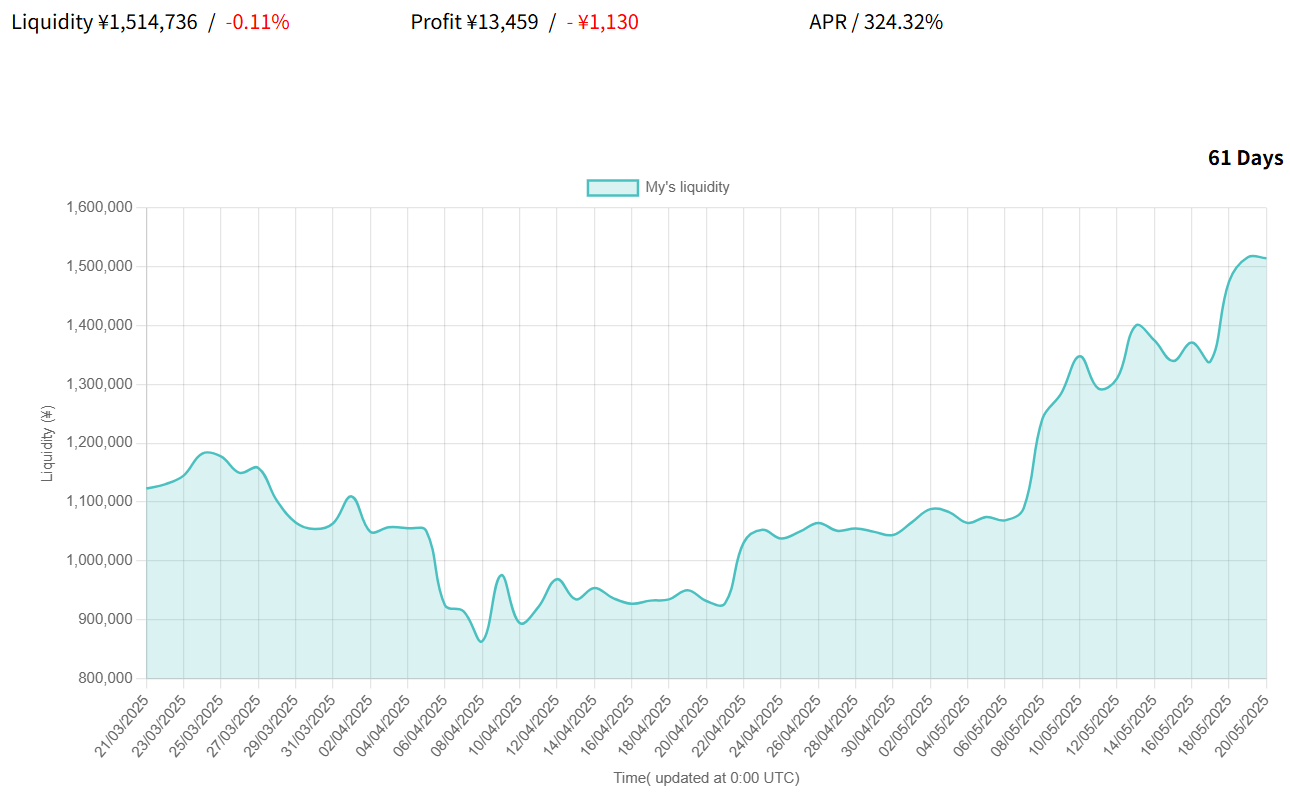

実績値

「Liquidity(以下の図にて表記)は、暗号通貨のレートによって資産額が変動をいたしますので、運用(イールドファーミング)をしていない場合でも上下に推移致します。

(2025年5月時点)

年間利回りは『+39.83%』にて運用が推移しています。

年間利回りは『+324.32%』にて運用が推移しています。

そのため暗号資産を保有して(寝かして)いるだけの投資家であれば、有効活用の手段としてイールドファーミングに参加し、流動性提供により毎日利益を狙うことも一つの戦略となります。

続いては、『COINPOOL』を提供している企業について紹介します。

提供会社|Bacoor(バコアー)社

Bacoor dApps株式会社は、イーサリアムを中心としたブロックチェーン技術やスマートコントラクトの研究・開発を行う企業です。

主力製品のウォレットアプリ『HB Wallet』は、ERC規格のトークンに対応し、QRコード決済や資産の復元機能、ブロックチェーンを活用したチャット機能などを備えています。

2019年には『Blockchain Insight 2019』で、海外暗号資産ウォレット部門第2位に選ばれました。

HB Walletが『最も価値のあるウォレット』に選出!中国のブロックチェーンアワード「Blockchain Insight 2019」にて!

会社の基本情報

- 企業名: Bacoor dApps株式会社

- 設立: 2017年2月9日

- 本社所在地: 〒658-0032 神戸市東灘区向洋町中6-9神戸ファッションマート8F

- 代表取締役CEO: 春名幸雄

- 主要事業: ブロックチェーン技術を活用した金融サービスの開発・提供

- 主力製品: COIN POOL(流動性提供プラットフォーム)、KEYRING PRO(資産管理ウォレット)

企業理念とミッション

Bacoorのビジョンは、深い専門知識と知恵を活かし、精緻に最適化された解決策を提供し続けるという、揺るぎない献身心に根ざしています。

私たちの究極の目標は、ブロックチェーン技術の前進に対する確固たるコミットメントを通じて、世界規模で深刻な変革をもたらすことです。

私たちは、真の驚異は、私たちの使命への断固たる忠誠心、新しい可能性の絶え間ない探求、改善の絶え間ない追求を通じて形成されると確信しています。

このビジョンを私たちの導きとして、Bacoorはブロックチェーン業界の未来の景観を形作るために整った準備を整えています。

公式HPより引用

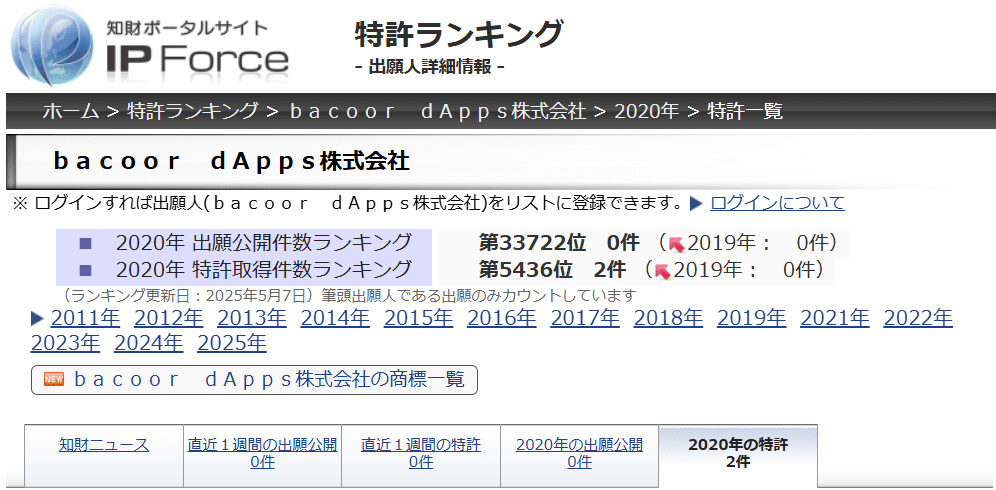

特許技術

Bacoor dApps株式会社は、ブロックチェーンおよびNFT関連技術に関して複数の特許を取得しています。

また、米国を含む国際的な特許出願も行っており、これらの特許や出願は、NFTと物理的対象物の連携、スマートコントラクトの実装、トークン化プラットフォームの開発など、ブロックチェーン技術の実用化に注力していることを示しています。

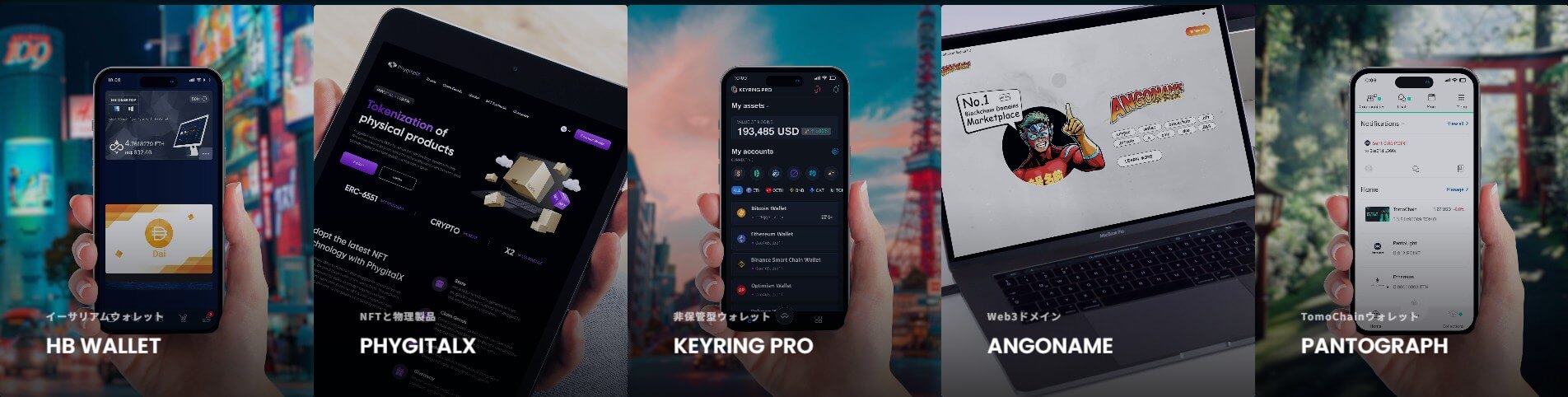

製品紹介

- HB Wallet:イーサリアムやERCトークンに対応した、QRコード決済や資産復元機能を持つ暗号資産ウォレット

- PHYGITALX:NFTと物理的なアイテムを関連付け、NFT証明書で真贋証明や商品管理を行うプラットフォーム

- KEYRING PRO:複数の暗号資産(Bitcoin、Ethereum、Solanaなど)を管理できる、カスタマイズ可能なノンカストディアルウォレット

- KEYRING HARD WALLET:NFCカードを使ってタップでアクセスできる、Ethereumなど複数チェーン対応のセキュアなハードウェアウォレット

- ANGONAME:Web3環境向けに、暗号資産アドレスの代わりに使えるカスタムドメインネーミングサービス

- PANTOGRAPH:NFTの作成・管理とマーケットプレイス機能を提供するプラットフォームで、TomoChainをサポート

COIN POOL – 革新的な流動性プラットフォームの詳細

流動性プールとは?

流動性プールは、2つのトークンを保持し、AMMモデルでスワップを行うスマートコントラクトです。

【AMMモデルとは?】

AMM(自動マーケットメイカー)は、従来の取引所のように「買いたい人」と「売りたい人」をマッチングするのではなく、プールされた資産を使って自動的に価格を決めて取引を成立させる仕組みです。

たとえば、USDTとETHが入ったプールがあるとき、誰かがETHを買うと、USDTが減ってETHが増える=ETHの価格が上がる、といった形で「数式に基づいて価格が決まる」のがAMMです。

【スマートコントラクトとは?】

スマートコントラクトとは、ブロックチェーン上に記録された「自動で実行されるプログラム」のことです。

たとえば、「ETHを預けたら、報酬を自動で分配する」といったルールを事前にプログラムしておけば、誰にも止められず・改ざんされず・確実に実行されます。銀行や第三者を介さず、安全で透明な自動取引が可能になります。

流動性提供者はトークンを預け、取引手数料を獲得します。

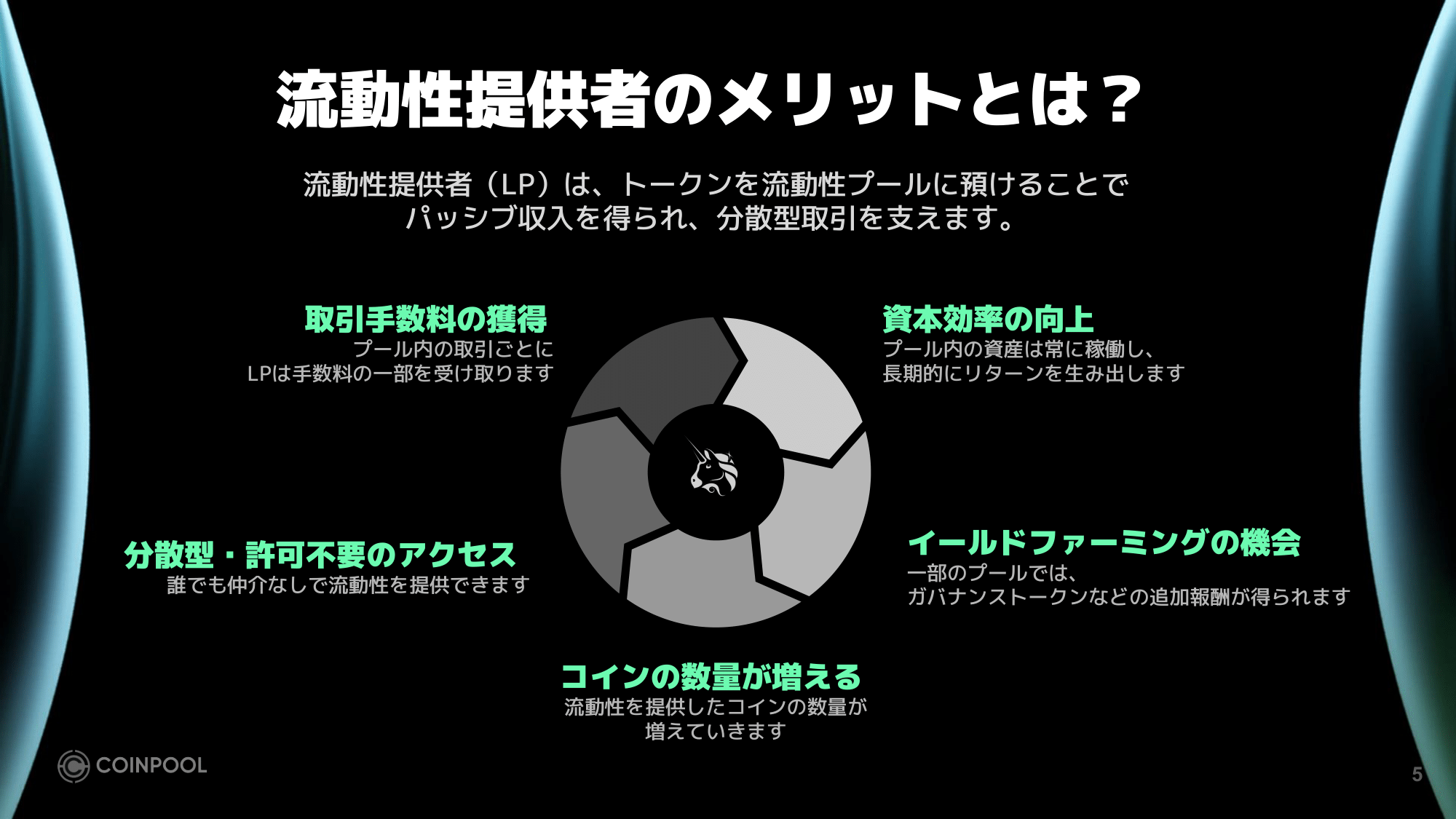

流動性プールに参加するメリット

流動性提供者(LP)のメリット

- 取引手数料の獲得: プール内の取引ごとにLPは手数料の一部を受け取ります

- イールドファーミングの機会: 一部のプールでは、ガバナンストークンなどの追加報酬が得られます

- 分散型・許可不要のアクセス: 誰でも仲介なしで流動性を提供できます

- 資本効率の向上: プール内の資産は常に稼働し、長期的にリターンを生み出します

- コインの数量が増える: 流動性を提供したコインの数量が増えていきます

【流動性提供者(LP)とは?】

LP(Liquidity Provider)は、流動性プールに仮想通貨を預けている人のことです。

預けることで、プール内で取引が行われるたびに手数料が報酬として分配されます。つまり、COINPOOLなどを利用することで、あなたもLPとして報酬を受け取れる立場になれます。

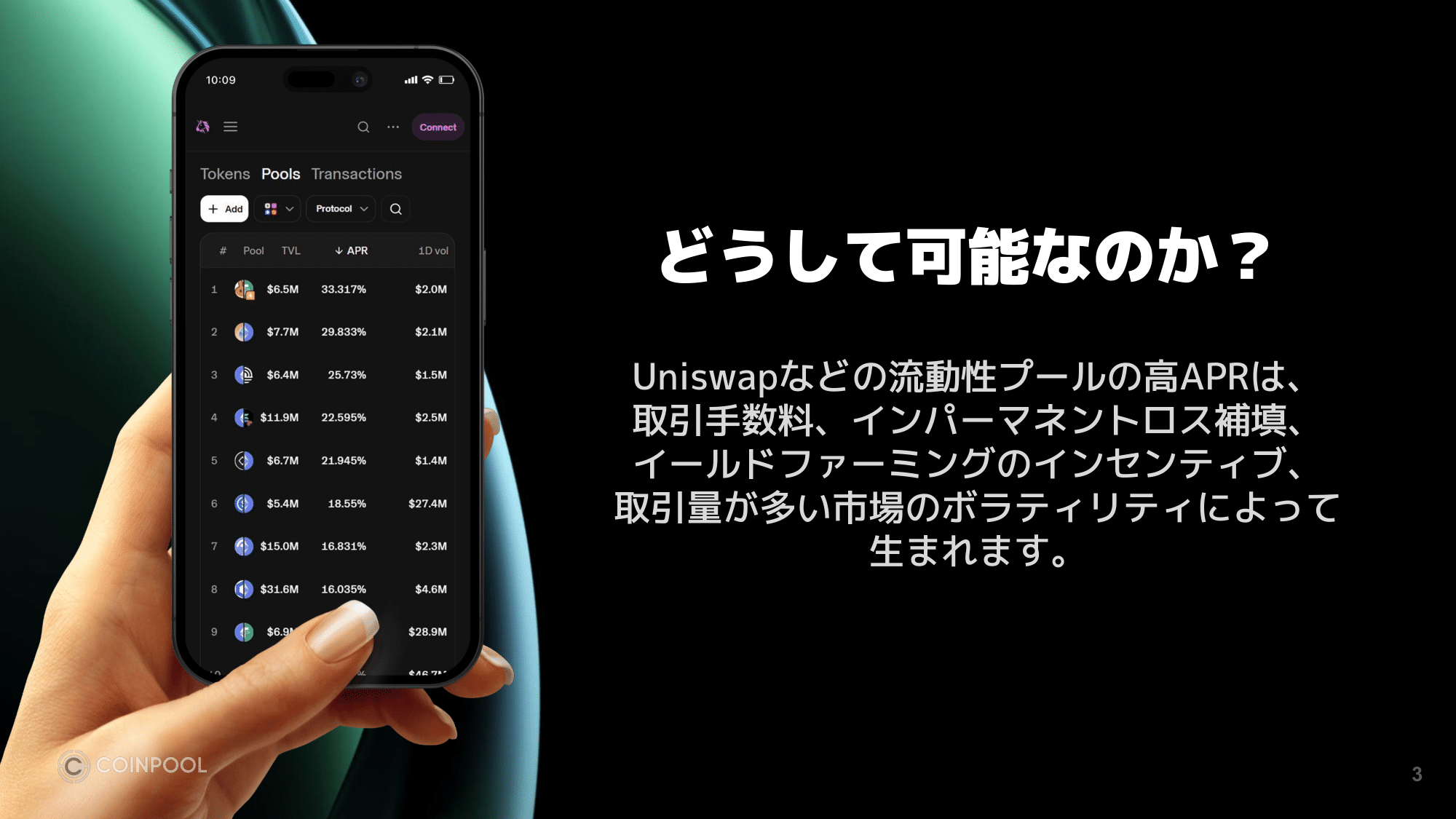

高APR(年利)の実現要因

Uniswapなどの流動性プールの高APR(年利20%以上)は、以下の要因によって生まれます。

- 取引手数料

- インパーマネントロス補填

- イールドファーミングのインセンティブ

- 取引量が多い市場のボラティリティ

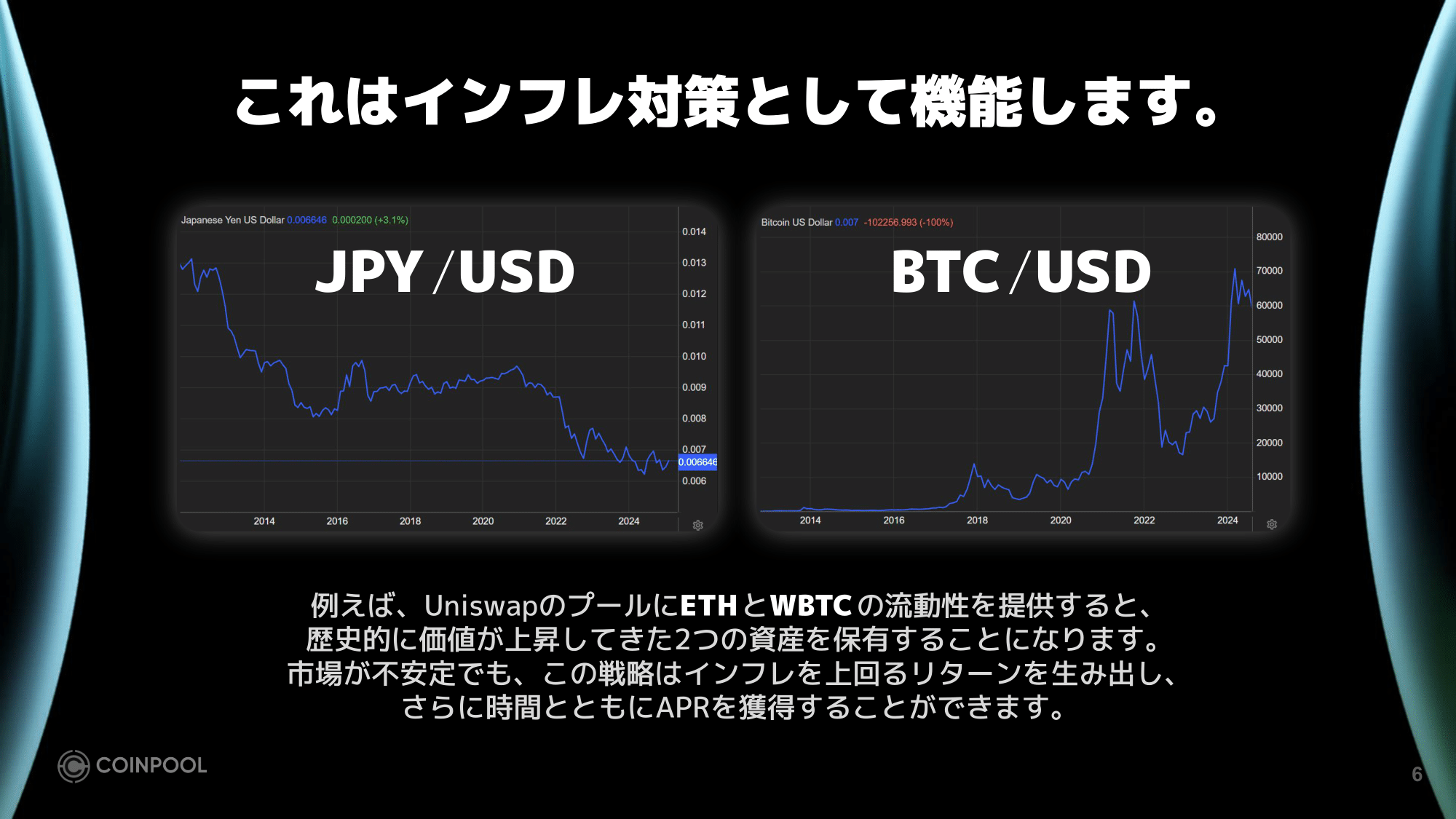

インフレ対策

例えば、UniswapのプールにETHとWBTCの流動性を提供すると、歴史的に価値が上昇してきた2つの資産を保有することになります。

市場が不安定でも、この戦略はインフレを上回るリターンを生み出し、さらに時間とともにAPRを獲得することができます。

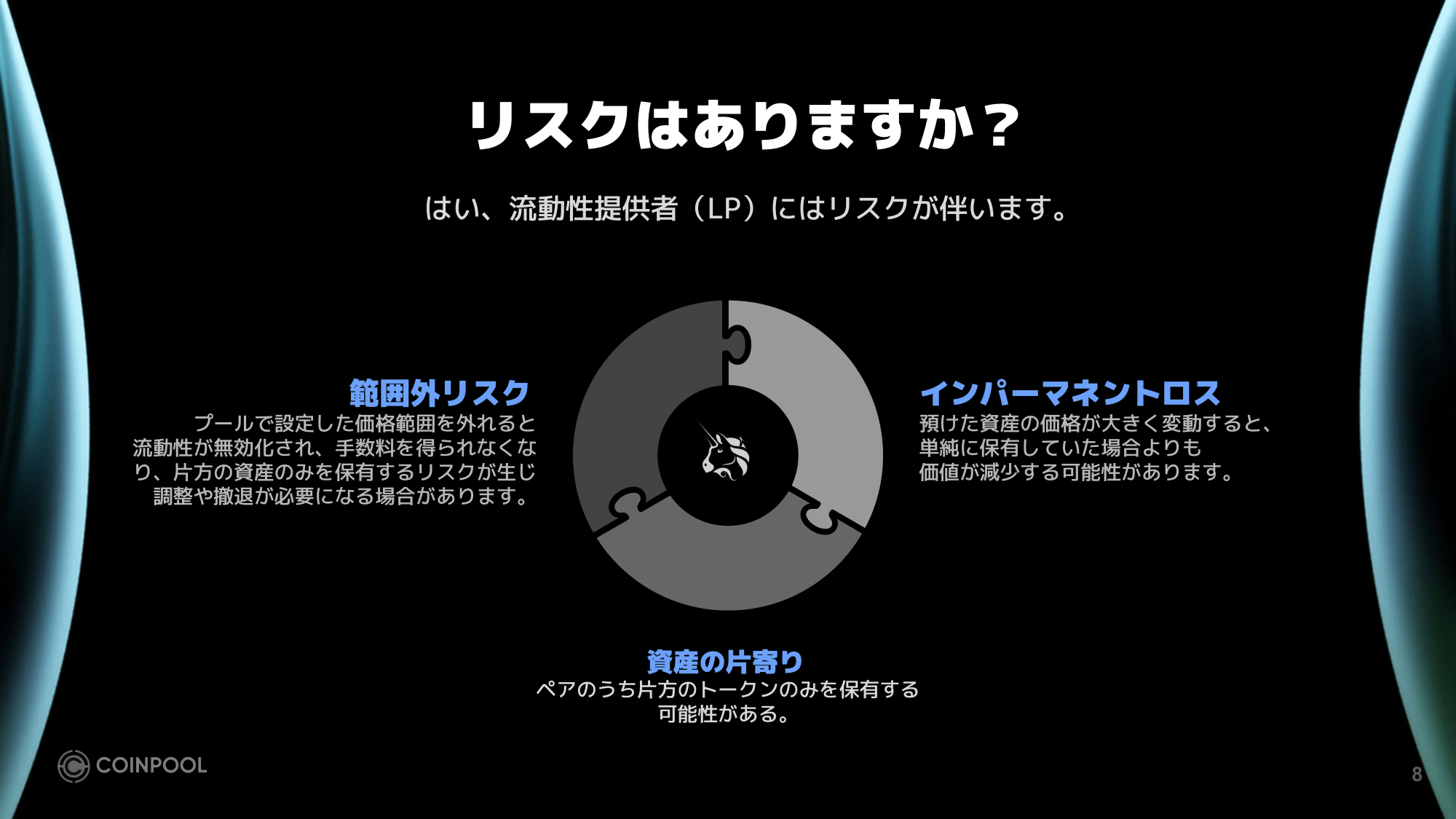

リスク

- 範囲外リスク: プールで設定した価格範囲を外れると流動性が無効化され、手数料を得られなくなり、片方の資産のみを保有するリスクが生じます。調整や撤退が必要になる場合があります。

- インパーマネントロス: 預けた資産の価格が大きく変動すると、単純に保有していた場合よりも価値が減少する可能性があります。

- 資産の片寄り: ペアのうち片方のトークンのみを保有する可能性があります。

参入障壁

- 知識と手間の必要性: 流動性提供者になるには知識と手間が必要です。

- 複雑な操作: 必要なコインを準備し、必要な情報を入力して流動性を供給する必要があります。

- 価格変動リスク: 暗号通貨の価格は非常に変動性が高く、大きな価格変動が流動性プールの全体的な価値に影響を与える可能性があります。

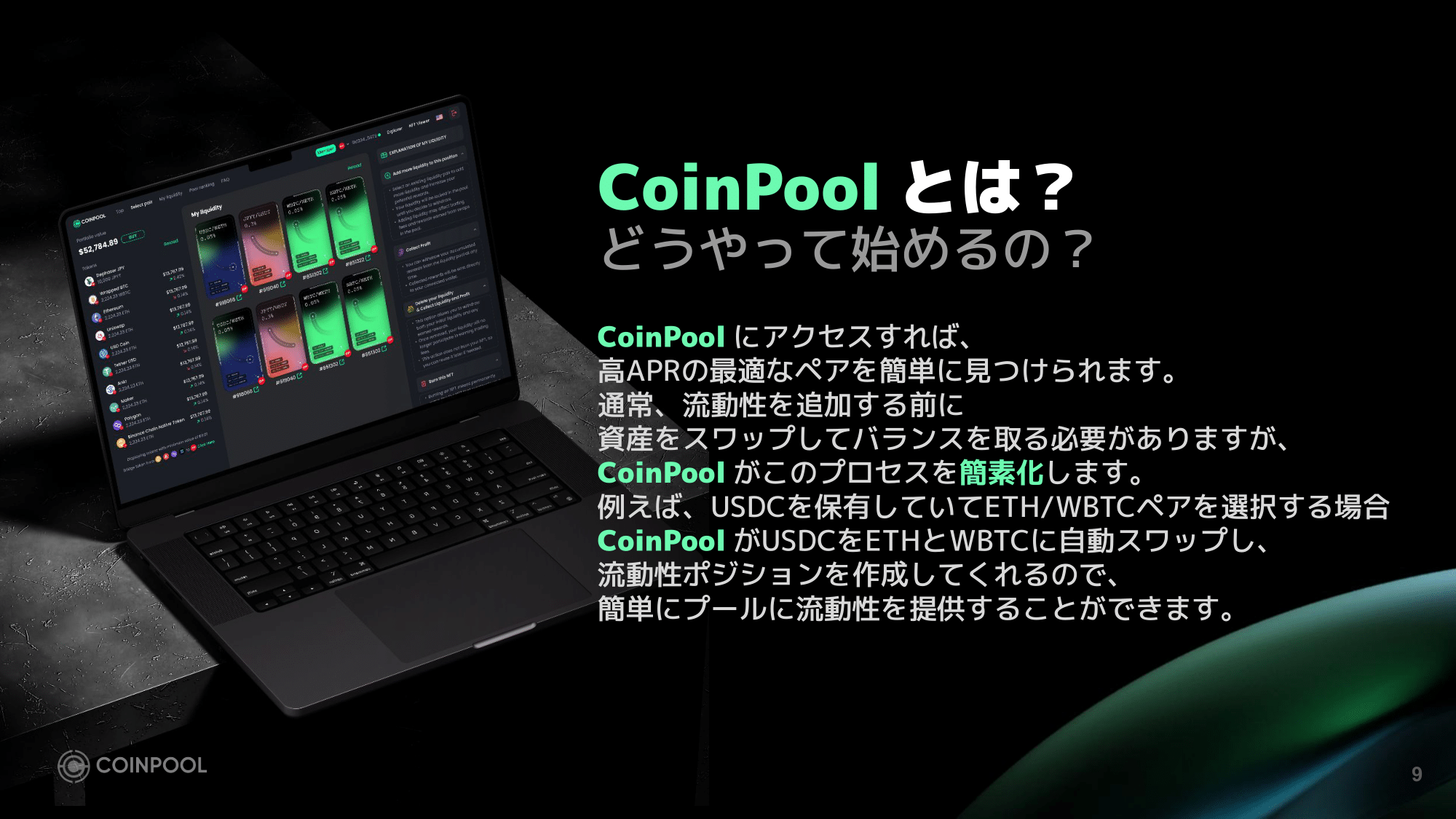

COINPOOLの魅力 – 流動性提供を簡単に

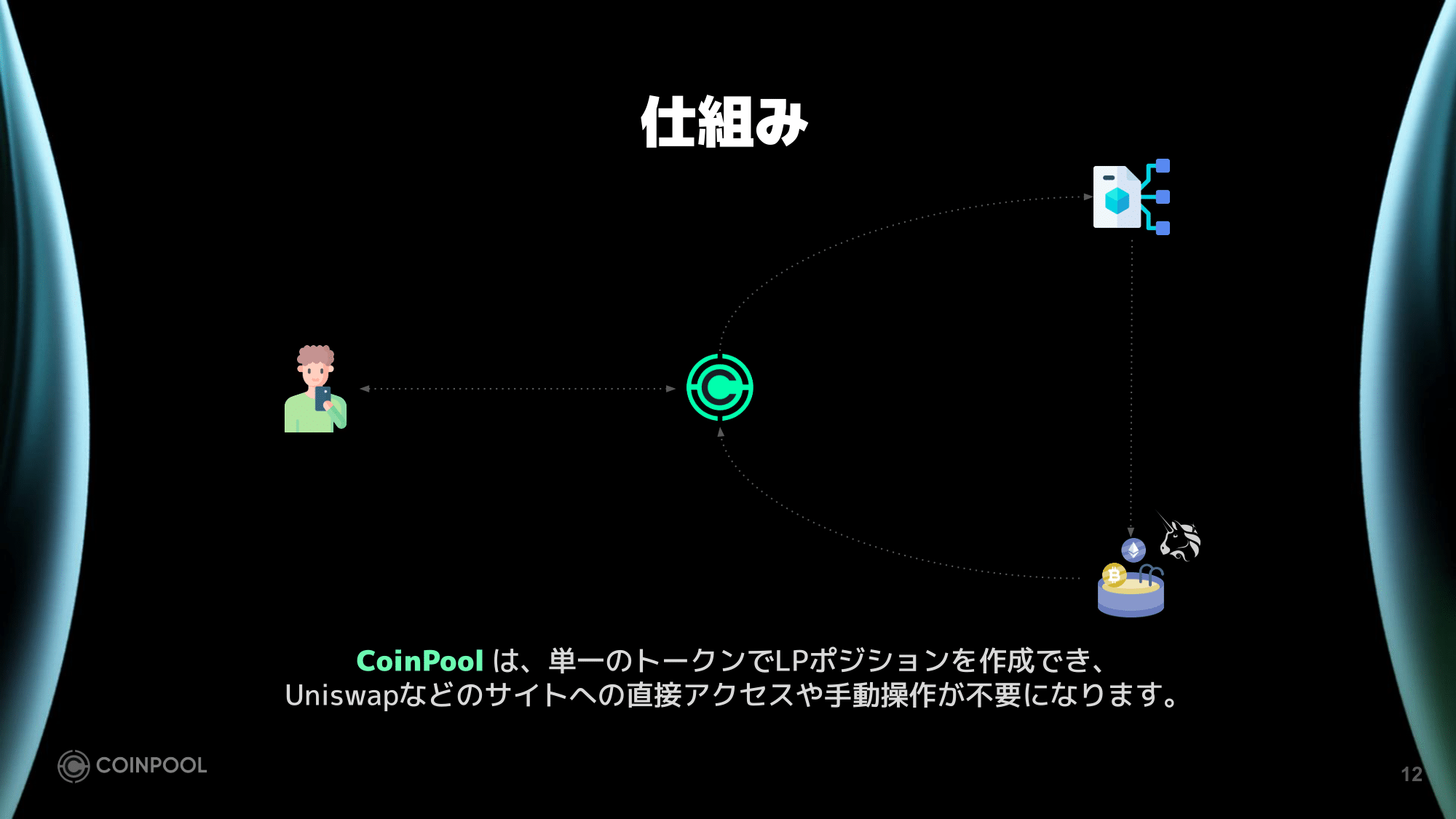

COINPOOLは、スワップの自動化、資産のバランス調整、最高APRのプールを優先表示することで、流動性提供を簡単にするプラットフォームです。

主な特徴

- ユーザーはUSDCなどの単一資産を準備するだけ

- COINPOOLが自動で必要なペアに交換し、流動性ポジションを作成

- 収益性の高いプールの一覧を提供

- パッシブ収入をスムーズに得られるようサポート

なぜCOINPOOLを使うべきか?

- 最高APRを選定: 高利回りのプールを優先表示し最大リターンを実現

- 簡単流動性提供: スワップやバランス調整不要、Coinpoolが全て対応

- 簡単パッシブ収入: 単一資産を預けるだけで自動で流動性提供

具体的な仕組み

- CoinPoolがUSDCをETHとWBTCに自動スワップ

- 流動性ポジションを作成

- 簡単にプールに流動性を提供することが可能

安全性

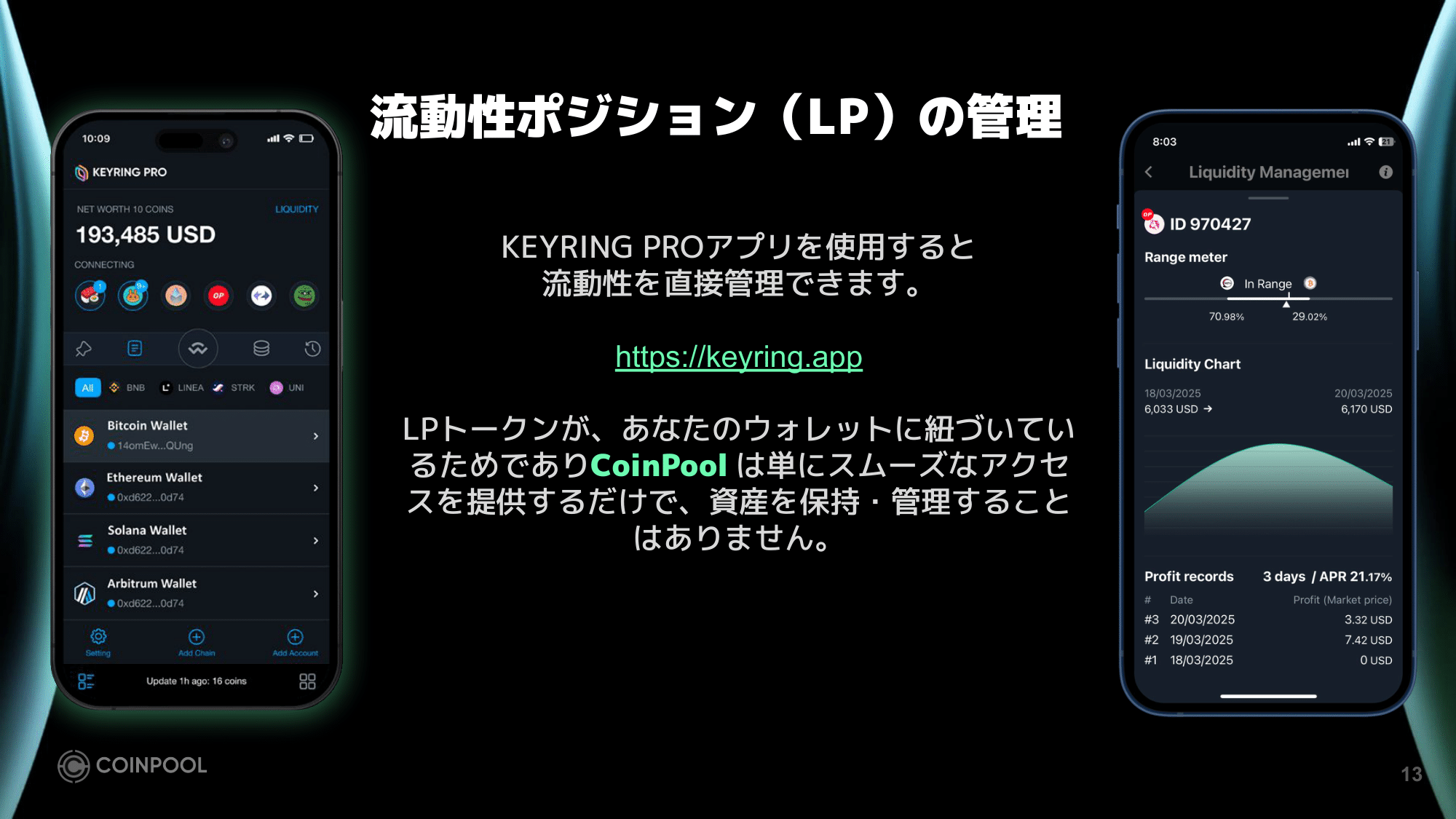

- 流動性ポジション(LP)の管理はKEYRING PROアプリを使用して直接管理可能

- LPトークンはあなたのウォレットに紐づいている

- COINPOOLは単にスムーズなアクセスを提供するだけで、資産を保持・管理することはない

まとめ

流動性プールは魅力的な高収益の機会を提供しますが、従来は知識と手間が大きな参入障壁となっていました。

COINPOOLはこの問題を解決し、以下のような魅力を提供します。

- 単一資産からの流動性提供

- 自動スワップと資産バランス調整

- 高APRプールの優先表示

- シンプルな操作と手間の削減

暗号通貨関連の活動に参加する前に十分な注意を払い徹底的な調査を行うことは必要ですが、COINPOOLを活用することで、流動性プールの高いリターンを簡単に享受することができます。